好意思国中小银行兼并重组的历史:(1)自 20 世纪 80 年代起,好意思国银行业机构数目缓缓下跌。一方面,在遇到系统性金融风险时,好意思国银行业会出现较为网络的风险处置与机构出清。另一方面,在好意思国银行业运行正常的时期,出于营业考量等成分开展的兼并重组也在捏续进行。(2)好意思国银行业兼并收购案例主要为社区银行之间,或较大范畴银行收购社区银行等情况。2007 年-2016 年约 91%的银行兼并收购案例中波及社区银行,约 70%的银行兼并收购案例为社区银行之间合并。(3)好意思国银行业监管政策的更正以及经济发展变化是好意思国中小银行兼并重组加速的垂危动因。在监管政策方面,1982 年《加恩-圣日耳曼法案》颁布后,好意思国监管部门出台了一系列允许银行跨州谋划、促进银行兼并重组的监管国法。在经济发展方面,东说念主口结构变化、信息时代更新、银行所服务的行业网络度上涨等也使好意思国银行业加速兼并整合。

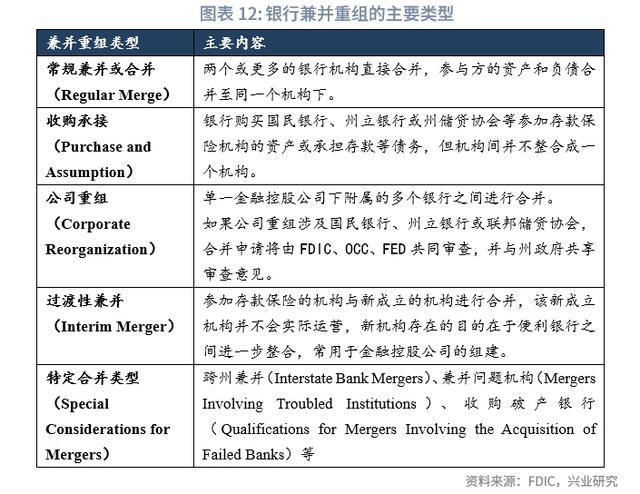

从好意思国银行业的兼并重组类型来看,以联邦进款保障公司(FDIC)为例,其将好意思国银行业的兼并重组分为以下几类:老例兼并或合并、收购相连、公司重组、临时兼并、特定合并类型等多种类别。经历多年的运转后,好意思国监管部门仍是形成了一套相对熟练的兼并整合审查历程。好意思国监管部门在审批整个类型的银行兼并整合事件时,将要点关注竞争把持、收购资金开端及可用性、兼并收购后的谋划出路评估、银行服务当地社区的情况、反洗钱有用性、对金融体捆绑实的影响等成分。

近 40 年间好意思国中小银行兼并收效:(1)在支捏地区发展方面,中小银行兼并重组后对当地小企业贷款的披发如实存在影响。在小企业相对密集的地区,饱读吹袖珍银行和州内兼并可能会对袖珍企业贷款披发产生积极影响。(2)在整合绩效发达方面,并购事件对收购方与标的机构后续绩效的影响的论断存在争议。一些实证研究标明,合并后的机构分娩率、成本效果并未晋升。也有研究停止默示,银行合并尤其是同类业务或同地银行会对银行功绩有权贵晋升。(3)在金融结识方面,在金融危急时代,监管部门通过收购相连可快速处置问题机构,防卫风险扩大。关联词,部分通过一系列并购形成的大型银行面对冲击时发达并不稳健。

好意思国中小银行业兼并重组教导模仿:第一,从行业层面来看,实体经济结构转型变迁与银行业结构变化互相作用,银行业结构也应顺应实体经济结构转型而进行调停。第二,从市集竞争形状来看,适应的并购行径将减少银行间的过度竞争,同期监管部门在审查兼并重组事件时也应关注预防出现区域把持。第三,为保证兼并重组发生之后新机构能够行稳致远,同期促进当地金融服务水平晋升,好意思国各银行监管部门成就了完备的兼并重组审批历程和考量要素,并有相干数据库支捏定量分析。第四,从试验中来看,在小企业相对密集的地区,饱读吹袖珍银行和州内银行之间兼并可能会对袖珍企业贷款披发产生积极影响。第五,为快速有用推动对问题机构的兼并重组,好意思国的监管机构不仅会协助承担部分亏损,同期还会向收购方提供一系列的流动性支捏和授信。第六,从好意思国的试验来看,银行机构在兼并重组过程中展业地域和业务种类多元性缓缓晋升,自然在一定程度上不错晋升银行的抗风险才调,但一朝越过一定阈值可能会导致“大而不倒”说念德风险。

20 世纪 80 年代至 90 年代,好意思国银行业跨州谋划及开展并购重组的监管限制被缓缓破除后,行业整合加速,并在 1997 年达到顶峰。进入 21 世纪后,好意思国银行业的兼并整合趋势延续,机构数目仍在捏续减少。从 2001 年到 2020 年,联邦进款保障公司(Federal Deposit Insurance Corporation,FDIC)投保机构(包括营业银行和储贷协会)数目从 9613 家减少到 5002 家。在此时代,银行并购案件数目是收歇案件数目的近 10 倍,是新成立银行数目的近 5 倍。其中,大多数银行兼并重组案例有中小银行参与。以社区银行这一好意思国典型的中小银步履例,把柄好意思国国会研究局(Congressional Research Service,CRS)讲演

与此对应,好意思国银行业监管部门经过多年摸索和改良已形成了一套较为完好意思的银行兼并重组审查轨制以及配套的法律律例。在较为圭臬化的历程提醒下,监管部门不错较快完成银行老例并购请求的审查,以匹配行业市集化整合的需求。与此同期,好意思国银行业监管部门也对问题机构通过兼并重组方式进行处置制定了明慧的历程和可选有打算。

趋附对好意思国银行业兼并重组近况、案例、监管要求的梳理,本文将以好意思国中小银步履要点,顾虑好意思国银行业并购重组程度,拆解监管部门对于银行并购重组事件的关注要点,辅以好意思国银行业兼并重组的典型案例,进而总结好意思国银行业兼并重组的收效和教导启示。

从监管口径来看,好意思国银行业派司的披发采纳“二元银行体制”(Dual Banking System),即联邦和州政府两级监管机构分别披发国民银行(National Bank)和州立银行(State Bank)派司。国民银行派司由好意思国货币监理署(the Office of the Comptroller of the Currency,OCC)颁发,州立银行派司由银行注册所在州的州监管当局颁发。

在监管部门的机构监管单干方面,OCC 稳重监管在联邦层面注册的国民银行、联邦储贷协会等。好意思联储(Federal Reserved System,FED)的监管范围在《多德·弗兰克华尔街转换和糜掷者保护法案》(Dodd-Frank Wall Street Reform and Consumer Protection Act)通事后进行了推行,刻下其有权对通盘银行体系中的各样银行进行监管。其中,12 家联储银行主要具体稳重监管世界性的银行控股公司(Bank Holding Company,BHC)和金融控股公司(Financial Holding Company,FHC)、看成联储成员的州立银行等。FDIC 主要稳重监管投保的非联储成员州立银行、州储贷协会等。此外,各个州层面场所性的银行监管部门也有权对所在州司法辖区内的各样银行等金融机构开展监管。

在监管部门的监管职责方面,把柄好意思国的《联邦法典》(Code of Federal Regulations,CFR)第十二部分的内容,主要监管机构对各银行的共性监管要求包括几项:一是最低成本弥散率要求,银行低于相应成本弥散率水平时的早期纠正设施(Prompt Corrective Action)过甚实施相干方法;二是对于银行谋划行径具体步履的规矩;三是对于银行财务讲演等信息泄漏的规矩;四是对于反洗钱相干轨制的要求、可疑来酬金告轨制要求以及遵命《银行守秘法》(Bank Secrecy Act)规矩的情况;五是践诺《社区再投资法》(Community Reinvestment Act)规矩的要求;六是确保银行安全稳健的圭臬;七是保护客户逃匿的相干规矩;八是践诺自制信贷讲演的关系规矩等。

从钞票范畴隔离来看,自然好意思国的监管部门按照银行的总钞票范畴等成分对银行分类忽视监管要求,但其并未形成按照总钞票范畴等要素来判定银行是否为中小银行的圭臬。2019 年,咱们曾发布《中小银行“适配性”监管的国际试验镜鉴——好意思联储修改银行监管国法的启示》

按照 FDIC 的分类圭臬,银行被隔离为钞票范畴越过 2500 亿好意思元、100 至 2500 亿好意思元、10 至 100 亿好意思元、1 至 10 亿好意思元、不越过 1 亿好意思元 5 类。截止 2024 年 6 月末,在 FDIC 投保的营业银行和储贷机构共 4539 家,处于上述钞票范畴区间的机构分别有 14 家、141 家、867 家、2831 家、686 家。其中,钞票范畴不越过 10 亿好意思元的银行数目占比为 77.48%,对应的钞票范畴占投保机构钞票总范畴的 4.64%。

好意思国银行业对于自然深耕当地,并通过传统存贷款业务服务当地的中小银行统称为“社区银行(community bank)”。从监管口径、银行范畴及业务定位来看,好意思国的社区银行与我国场所中小银行的职能定位及谋划特征相同。不外,好意思国的社区银行并无法律明确的口径或界说,更多是基于银行范畴、业务特征、谋划区域等特质形成的描摹性见地。如在学术研究中,DeYoung、Hunter 和 Udell (2004)将钞票范畴小于 10 亿元好意思元的银行认定为社区银行。在监管部门中,2011 年 FED 将社区银行定位为钞票范畴小于 100 亿好意思元的银行

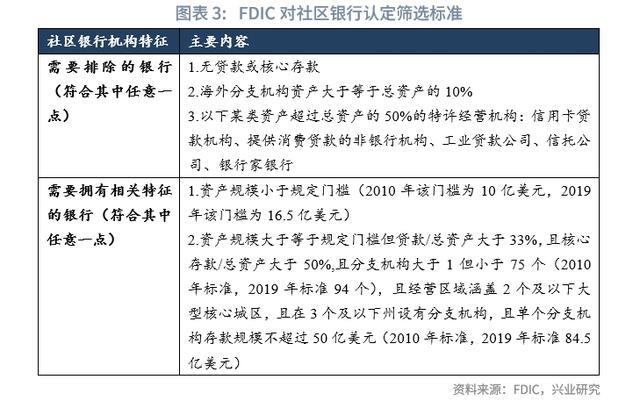

从 FDIC 在 2020 年发布的社区银行认定圭臬来看,最初,需要放弃适应以下率性一个条件的银行:一是无贷款或中枢进款;二是国际分支机构钞票大于即是银行总钞票的 10%;三是某类钞票越过银行总钞票的 50%的、专注于某些特定业务的银行,包括信用卡贷款机构、提供糜掷贷款的非银金融机构、工业贷款公司、相信公司、银大众银行等。在放弃上述银行之后,其他银行 2019 年的谋划数据只需适应以下两项条件中的一条,就将被认定为社区银行:一是钞票范畴小于 16.5 亿好意思元;二是自然钞票范畴越过规矩门槛,但(贷款/总钞票)大于 33%,且(中枢进款/总钞票)大于 50%,且分支机构少于 94 个但大于 1 个,且谋划区域涵盖 2 个或更少的大型中枢城区

综上,好意思国监管机构等并未在法律或监管国法上对中小银行以及社区银行进行明确的界说。各监管机构基于银行范畴所成就的互异化监管要求对应的银行门槛、阈值也不尽疏导。因此,在本文中,对于好意思国中小银行、社区银行的表述均为概述,若有波及明确口径的具体统计或界说,将以单独扫视或具体说明给以明确。

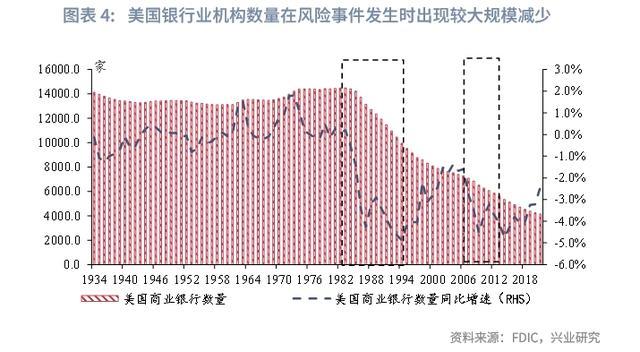

自 20 世纪 80 年代起,好意思国银行业机构数目缓缓下跌,主要有两方面成分导致了这一趋势:一方面,在遇到系统性金融风险时,好意思国银行业会出现较为网络的风险处置与机构出清。从好意思国营业银行全体数目的变化趋势来看,在 20 世纪 80-90 年代的储贷危急、2008 年的大众金融危急中,好意思国银行业机构的数目均出现较大幅度的减少。在储贷危急、2008 年大众金融危急时代,好意思国银行机构数目的年最高降幅曾分别达到 4.9%和 4.8%。另一方面,在好意思国银行业运行正常的时期,出于营业考量等成分开展的兼并重组也在捏续进行。20 世纪 80 年代以来,好意思国的营业银行数目捏续减少。1984-2023 年,平均每年被非扶直性并购(Unassisted Mergers)的营业银行数目为 344 家。截止 2024 年 6 月末,在 FDIC 投保的银行和储贷机构合计 4539 家。

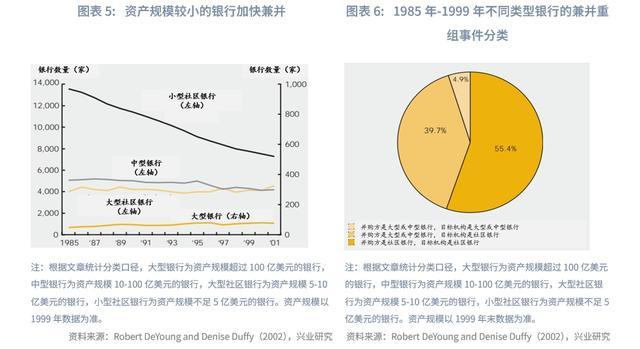

在此时代,好意思国银行业兼并重组主要有三种模式:一是社区银行之间发生兼并重组,二是较大范畴银行收购社区银行的情况,三是大中型银行之间兼并重组,三种模式中前两种模式的数目较多。Robert DeYoung and Denise Duffy(2002)整理了 1985-1999 年不同类型银行的兼并重组事件。从银行数目变化来看,把柄著述统计分类,1999 年年末,袖珍社区银行(钞票范畴不及 5 亿好意思元)的数目相较 1985 年下跌了近 50%,而大型银行(钞票范畴越过 100 亿好意思元)、中型银行(钞票范畴 10-100 亿好意思元)、大型社区银行(钞票范畴 5-10 亿好意思元)的数目则保捏相对结识。从银行兼并重组事件所波及的银行类型来看,1985-1999 年,社区银行之间的兼并重组事件、大中型银行并购社区银行、大中型银行之间兼并重组事件的占比分别为 55.40%、39.70%、4.90%。

2008 年金融危急影响渐弱后,不少社区银行仍捏续与其他社区银行进行兼并重组。把柄 FDIC 统计,2012-2019 年间住手运营的整个社区银行中,约 67%的银行是被其他社区银行所收购。而在钞票范畴在 10 亿至 100 亿好意思元的住手运营较大型社区银行中,也有约 18%的银行是被其他社区银行所收购。

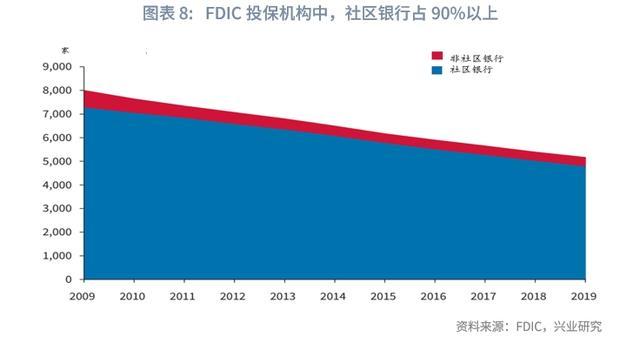

把柄 FDIC 在 2012 年及 2020 年的讲演统计,在 2011 年末,有 6802 家机构被认定为社区银行,约占当年 FDIC 投保机构数目的 92.46%。经过捏续继续地行业整合,2019 年末被认定为社区银行的机构数目下跌至 4750 家,约占当年 FDIC 投保机构数目 91.75%。从钞票范畴结构来看,截止 2019 年一季度末,钞票范畴小于 1 亿好意思元、1 亿至 2 亿好意思元、2 亿至 5 亿好意思元、5 亿至 10 亿好意思元、越过 10 亿好意思元的社区银行数目占比分别为 25.10%、23.90%、29.20%、12.60%、9.30%。

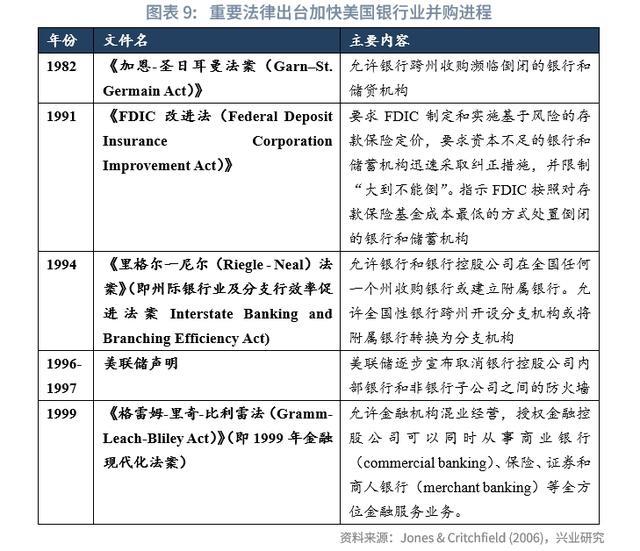

20 世纪 80-90 年代,好意思国监管机构对于银行业跨区域谋划及兼并的政策从限制转向促进,这一变化促进了好意思国银行业的行业兼并整合。把柄罗想平(2020)总结,好意思国金融监管政策的限制减轻是好意思国银行业并购加速的平直诱因。Jones & Critchfield (2005)系统梳理了对好意思国银行业整合产生首要影响的法律律例,具体包括:一是1982 年颁布的《加恩-圣日耳曼法案》(Garn–St. Germain Act),允许银行跨州收购濒临倒闭的银行和储贷机构。二是1991 年颁布的《FDIC 翻新法》(Federal Deposit Insurance Corporation Improvement Act),要求 FDIC 以对进款保障基金成本最低的方式来处置倒闭的银行和储蓄机构。三是1994 年颁布的《里格尔一尼尔(Riegle - Neal)法案》(即州际银行业及分支行效果促进法案,Interstate Banking and Branching Efficiency Act) ,允许银行和银行控股公司在世界任何一个州收购银行或建立附庸银行,同期允许世界性银行跨州开设分支机构或将附庸子行转为分支机构。四是1999 年颁布的《格雷姆-里奇-比利雷法》(Gramm-Leach-Bliley Act,即 1999 年金融当代化法案)秀丽着好意思国金融业从分业谋划再行总结混业谋划。相干法律的修改、监管趋势的转向平直促成银行通过兼并重组兑现赶紧推广。

从频年来好意思国银行业常态化的并购行径来看,多数银行的并购采纳跨银行类型、跨州进行的模式推动。咱们在 2023 年 12 月发布的《国际银行业场所中小行结构变化镜鉴——A 股上市场所中小银行 2023 年三季报综述》

与此同期,东说念主口结构变化(Demographic Changes)、监管变化(Regulatory Change)、信息时代更新(Technology)等也影响了好意思国银行业结构变化。FDIC 在 2020 年 12 月发布的《Community Banking Study2020》讲演均分析了 2011 年至 2019 年东说念主口、监管、时代更新等成分对社区银行整合的影响,得出部分论断如下:

一是东说念主口变化的影响。2011 年至 2019 年,东说念主口净流出地区(住户平均年齿较大、东说念主口净流出水平较高)经济发展镇静,当地营业及工业贷款、地产贷款需求较小。这导致当地社区银行自身谋划压力增多,故而其被并购整合的概率上涨。

二是监管国法变化的影响。受 2008 年金融危急影响,好意思国银行业在 2009-2019 年新落地了多项监管政策,银行所要得志的监管要求增多、合规压力有所上涨,资源有限的社区银行面对的合规成本也同步增多,盈利情况本就较一般的小银行举步维艰,因此其自己也有兼并重组的能源。

三是金融科技逾越的影响。率先愚弄金融科技的社区银行不时具备更强的竞争力,其谋划主见也更为优异。同期,这部分率先使用金融科技的社区银行亦有能源整合其他时代逾越相对落伍的社区银行,以摊派金融科技过问成本。

从 20 世纪 80 年代出手,好意思国中小银行便已出手了相对平常的兼并重组,在这一过程中,好意思国也缓缓形成了相对熟练的中小银行兼并审查体系以及各样化的中小银行兼并方式。

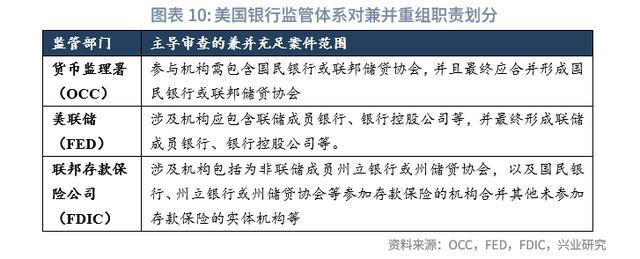

由于好意思国银行业所波及的监管部门较为紊乱,因而把柄不同监管部门的职责隔离,不同类型银行的兼并收购审查将由不同的监管部门主导完成。若波及到多个类型的银行时,兼并收购审查需要获取多个部门协同。

从机构单干来看,一般而言,收购方需要向所属的监管部门提交审查请求,监管部门基本按照机构监管的单干进行主导审理。货币监理署(OCC)稳重审查的银行兼并重组事件其参与机构需包含国民银行或联邦储贷协会,况兼最终应合并形成国民银行或联邦储贷协会。好意思联储(FED)主导审查的银行兼并重组事件所波及机构应包含联储成员银行、银行控股公司等,并最终形成联储成员银行、银行控股公司等。FDIC主导审查的银行兼并重组事件所波及机构包括非联储成员的州立银行或州储贷协会,以及国民银行、州立银行或州储贷协会等参加进款保障的机构合并其他未参加进款保障的实体机构等的情况。

此外,好意思国各州银行监管部门、好意思国司法部等也有权参与审查银行兼并收购请求,并有权阻遏并购请求通过。

琢磨到好意思国银行业监管机构紊乱,单个兼并事件可能攀扯多家监管机构稳重把持的银行,因此从机构协同来看,若兼并重组事件参与机构为其他监管部门所统辖范围,主导审查的部门在审查过程中应将事件情况、问题、意见停止等均同步给其他监管部门,并参考其他部门的响应意见。如 FDIC 在处理波及国民银行、联储成员州立银行的重组事件时,审查东说念主员将同步商量 OCC 的地区办公室或联邦储备的地区银行,向相干机构随时通报审查过程中的问题疑虑以及筹备安排。在此过程中,FDIC 收到各监管机构的响应意见也将与其他机构分享。

频年来,在好意思国银行监管部门中,好意思联储审查的银行兼并重组事件数目最多,主要原因在于银行业兼并重组试验中,银行控股公司、金融控股公司的参与占比增多。把柄 CRS 的统计数据

把柄 FDIC 的分类,银行的兼并主要有老例兼并或合并(Regular Merge)、收购相连(Purchase and Assumption)、公司重组(Corporate Reorganization)、临时兼并(Interim Merger)、特定合并类型(Special Considerations for Mergers)等类型。

老例兼并或合并(Regular Merge)是指两个或更多的银行机构平直合并,参与方的钞票和欠债合并至统一个机构下。该类合并主要发生在两家谋划正常的银行机构之间。

收购相连(Purchase and Assumption)是指银行购买投保机构的钞票或承担其进款等债务,但机构间并不整合成一个机构。举例,收购方银行请求购买标的机构一个或多个分支机构并承担分支机构对应的客户进款,停止收购后标的机构捏续运营。该类合并既有可能发生在问题机构的处置过程中,亦有可能发生在部分银行重组的过程中。

公司重组(Corporate Reorganization)是指单一金融控股公司下附庸的多个银行之间进行合并。统一机构的附庸机构之间的合并较老例兼并程度更为简化,如不错豁免提供竞争影响讲演等。

过渡性兼并(Interim Merger)是指参加进款保障的机构与新成立的机构进行合并,该新成立机构并不会骨子运营,新机构存在的主见在于便利银行之间进一步整合,常用于金融控股公司的组建。如机构不错通过换股的体式成立新金融控股公司,该新金融控股公司看成临时机构。新控股公司再购买标的公司股票。相干过渡性操作不需要向 FDIC 提交合并请求,但成立金融控股公司需要向好意思联储递交请求。

特定合并类型(Special Considerations for Mergers)包括跨州兼并(Interstate Bank Mergers)、兼并问题机构(Mergers Involving Troubled Institutions)、收购收歇银行的资历(Qualifications for Mergers Involving the Acquisition of Failed Banks)等。

好意思国监管部门对银行兼并重组颁布结伙的法律,不同监管部门在统一套法律的框架和基础之上,再把柄不同类型银行参照的国法进行互异化调停,但全体审批方法中业务审查要点及原则基本一致。《联邦进款保障法》第 18(c)条((section 18(c) of the Federal Deposit Insurance Act)主要对银行兼并重组的相干要求进行了规矩,因此也被称为《银行合并法》(the Bank Merger Act)。OCC、FED、FDIC 等监管机构均在该法律要求的基础上开展对银行兼并重组事件的审查。

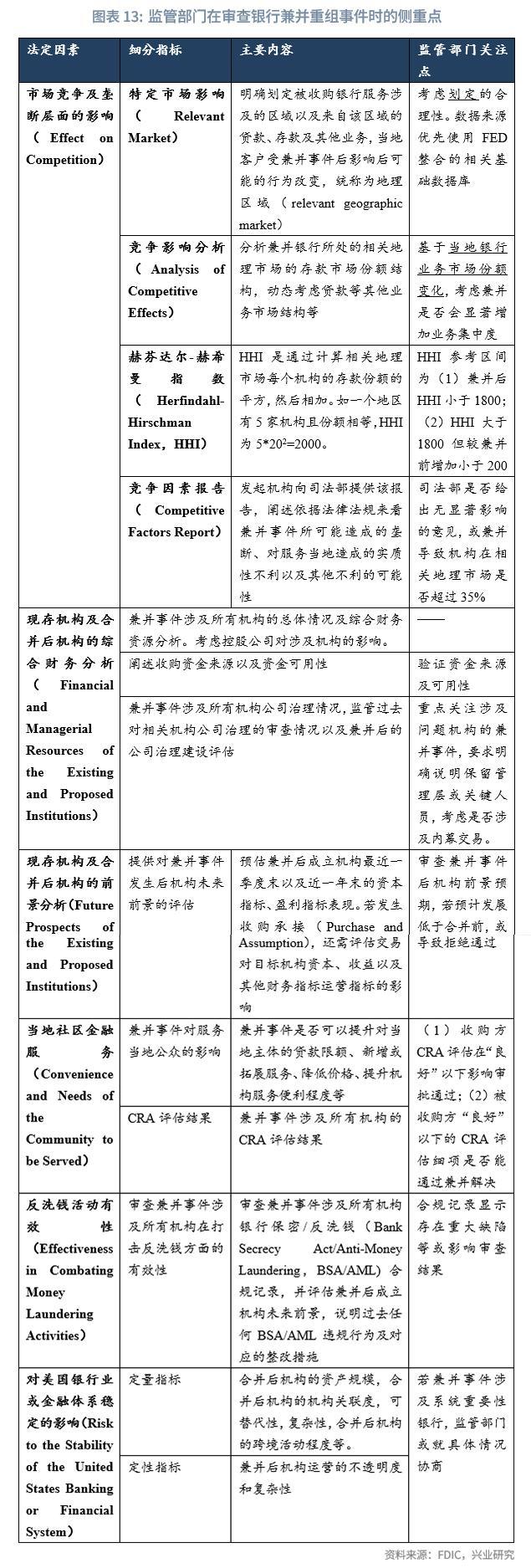

好意思国监管部门在审批整个类型的银行兼并整合事件时,将要点关注竞争把持、收购资金开端及可用性、兼并收购后的谋划出路评估、银行服务当地社区的情况、反洗钱有用性、对金融体捆绑实的影响等成分。

FDIC 要求请求兼并的银行提供老例请求材料,老例请求材料中除了对来回全体情况的概述、各来回方基本信息、股权结构、配景等基础材料,还需要要点对监管部门关注的法定成分(Statutory Factors)进行一一分析,并提供明慧论据相沿。除公司重组、过渡性兼并等类别的兼并重组可简化提交部分材料外,其他各兼并类型需要提交对一说念法定成分的分析材料。

所谓法定成分共 6 点,包括市集竞争及把持层面的影响(Effect on Competition)、现有机构及合并后机构的抽象财务分析(Financial and Managerial Resources of the Existing and Proposed Institutions)、现有机构及合并后机构的出路分析(Future Prospects of the Existing and Proposed Institutions)、对当地社区金融服务(Convenience and Needs of the Community to be Served)、反洗钱行径有用性(Effectiveness in Combating Money Laundering Activities)、对好意思国银行业或金融体捆绑实的影响(Risk to the Stability of the United States Banking or Financial System)。

对于兼并案例中要点关注的法定成分,好意思国监管部门在定性描摹的基础上,还要求银行提供具体的定量主见和依期分析:

一是市集竞争及把持层面的影响(Effect on Competition)。监管部门要求明确受兼并影响的区域,从而评估区域内进款等业务的市集份额占比变化,进而测算相干业务在特定区域的网络度变化,为照章判断兼并收购是否会导致相应区域银行业务出现把持提供依据。在监管部门的审查方法中,明确要求机构所提交的材料中指出标的机构展业波及的地舆区域(relevant geographic market),从而定量评价相应区域的金融市齐集各项业务份额受兼并所带来的影响。从具体主见来看,监管机构司帐算相干区域的机构赫芬达尔-赫希曼指数等主见,从而判断兼并收购是否波及把持竞争。

二是现有机构及合并后机构的抽象财务分析(Financial and Managerial Resources of the Existing and Proposed Institutions)。监管部门将评估兼并事件波及整个机构的全体财务资源景象、公司治理情况,评估收购资金的开端以及资金可用性。监管部门将参考往时对相干机构的公司治理审查情况,趋附银行机构所提交的材料对兼并后机构的公司治理出路进行评估。

三是现有机构及合并后机构的出路分析(Future Prospects of the Existing and Proposed Institutions)。该项分析需要预估兼并后机构最近一季度末以及最近一个司帐年度末的各项成本主见、盈利主见。若审查的兼并重组属于收购相连(Purchase and Assumption),还需评估来回对标的机组成本、盈利以过甚他财务主见的影响。

四是对当地社区金融服务(Convenience and Needs of the Community to be Served)的影响分析。监管部门将测验兼并事件参与机构的社区再投资(CRA)

五是反洗钱行径有用性(Effectiveness in Combating Money Laundering Activities)。监管部门将审查兼并事件参与机构的银行守秘/反洗钱(Bank Secrecy Act/Anti-Money Laundering,BSA/AML) 合规记载,并评估兼并后成立机构的异日合规出路。同期,监管部门还将要求请求合并的机构说明往时 BSA/AML 违法步履,以及兼并重组后异日的整改设施。

六是对好意思国银行业或金融体捆绑实的影响(Risk to the Stability of the United States Banking or Financial System)。监管部门将评估合并后成立机构的钞票范畴等定量主见以过甚他一系列定性主见,评估该兼并重组事件对好意思国银行业和金融体系金融结识的影响。具体来看,定量主见包括合并后机构的关联度、可替代性、复杂性、跨境行径程度等;定性主见包括兼并后机构运营的透明度和复杂性等。

值得介怀的是,好意思国监管部门领有较为完善的基础数据库和法律体系,从而可为其开展中小银行兼并收购审查奠定基础。基础数据库的完善有助监管部门在审查时更好定量阐明审核材料的真确性并开展相应分析。监管部门要求银行机构在所提供的材料中优先使用官方数据库中的数据停止。举例,地舆区域(relevant geographic market)的主要数据库

值得介怀的是,对于部分特定的种类的兼并重组时期,好意思国监管部门还会有更进一步的关注要点。

在审查跨州兼并事件时,FDIC 等监管部门将要点审查标的机构(被兼并银行)的存续时期、是否得志被收购机构所在地法律要求、该笔收购是否会触及好意思国世界及所在州的网络度限制、兼并事件对当地经济发展的影响等成分。若不适应相干要求,FDIC 等监管部门可能驳回兼并请求。

在审核对问题机构的兼并重组事件时,FDIC 还会进一步要点琢磨合并后机构的糊口出路,通过审查成本筹备和业务筹备,FDIC 但愿确保兼并重组后的新主体能够行稳致远。若在审查后发现合并重组后的新主体不得志审查的条件,该事件将打法 FDIC 董事会进行处理。

在审查收购收歇银行这类兼并重组事件时,收购方银行还需要得志 FDIC 提前成就的条件,适应 FDIC 制定的参与收购收歇银行投标的圭臬,同期获取请求收购方银行所属监管机构的批准约略可。

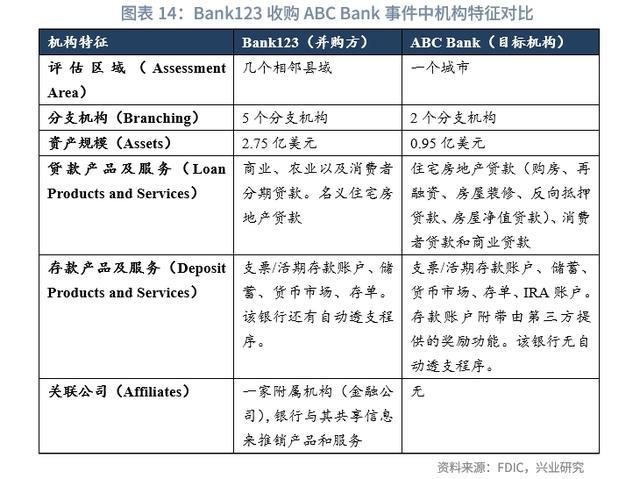

案例一:Bank123(收购方)收购 ABC Bank(标的机构)为了便于各方意会相干审查情况,FDIC 对外提供了 Bank123 对 ABC Bank 进行兼并收购的案例进行说明。应当指出的是,FDIC 在施展该案例时并未使用银行的真确称号,而采纳了 Bank123 和 ABC Bank 这两个代称。从并购有打算的遐想来看,Bank123 收购 ABC Bank 属于老例兼并(Regular Merge),即 Bank123 统统罗致 ABC Bank 的钞票欠债,兼并完成后,ABC Bank 将关闭,仅剩 Bank123 存续谋划。为晋升合并后机构的效果,Bank123 展望将关闭 ABC Bank 的一家分行。从业务整合的合规性来看,Bank123 在拟定并购有打算前需要对 ABC Bank 的居品及服务伸开明慧的预先守法访问,具体分析两家银行业务的异同。尤其是对于 ABC Bank 提供、但 Bank123 在并购前并未提供的居品及服务,Bank123 需要明确通过制定或修改公司规矩、要求、糜掷者保护设施给以完善。同期 Bank123 还应当讲解银行照料层对相干业务有着充分了解,职工亦将开展相干培训。举例,ABC Bank 提供的反向典质贷款、房屋净值贷款以及进款账户附带由第三方提供的奖励功能是 Bank123 在并购前并未提供的服务。因此,Bank123 必须修改相干贷款、进款规章及方法以适合业务更正。由于业务还涉登第三方服务,照料层也搪塞第三方供应商的风险进行审查并制定风险监管有打算。从监管审查的侧要点来看,由于并购有打算波及两家银行的钞票范畴较小,对好意思国银行业或金融体捆绑实的影响有限,因此监管部门审查的要点在兼并事件对服务当地情况、现有机构及合并后机构的抽象财务分析及出路分析等。

一是审查兼并重组对当地金融服务的影响,监管部门将测算关闭分支机构对其所在地舆区域市集变成的影响,并评估合并后 Bank123 的 CRA 评估停止变化,尤其是小企业贷款、农场贷款等范畴的变化。此外,合并后 Bank123 的钞票范畴发生变化后,适用的 CRA 评估方法可能从小银行法转为中小银行法,还需另行增多对其社区发展支捏程度的测试评估。二是审查兼并重组后两家银行进款及贷款业务的整合情况,监管部门将审查兼并整合后银行账户、居品的保留及整合决定,以及配套监管要求如糜掷者保护、逃匿监督等是否合规。同期,监管部门还会审查 Bank123 新增的业务是否需要形成出奇的轨制、方法及风险监管有打算。

案例二:第一金融银行(收购方)收购毒害银行(标的机构)First Financial Corporation(以下简称“FFC”)为好意思国上市公司,位于印第安纳州,总钞票约 48 亿好意思元的钞票。其主要谋划主体为第一金融银行(First Financial Bank),该银行在伊利诺伊州、印第安纳州、肯塔基州和田纳西州谋划着 70 个分支机构。毒害银行(Simply Bank)则位于田纳西州,总钞票范畴约 7.02 亿好意思元,是一家深耕田纳西州和佐治亚州的社区银行,领有 13 个分支机构。从并购有打算和历程来看,并购类型属于过渡性兼并(Interim Merger)叠加公司重组(Corporate Reorganization),即 FFC 在旗下最初成立全资控股的新机构兼并毒害银行进行过渡性兼并。过渡性兼并完成后,已处于 FFC 控股下的毒害银行再与第一金融银行进行重组整合。重组完成后,FFC 旗下将仅剩余第一金融银行 1 家谋划机构。从来回估值来看,FFC 以约 1.32 倍 PB 的价钱收购毒害银行。并购左券在 2023 年 11 月 13 日签署,截止 2023 年 9 月末,毒害银行钞票范畴为 7.02 亿好意思元,总贷款 5.26 亿好意思元,总欠债 6.20 亿好意思元,整个者权柄为 5544 万好意思元。把柄并购左券,临时兼并完成后,毒害银行的普通股股东将可采纳将每股毒害银行的股票滚动为 718.38 好意思元现款,该来回的总价值为 7340 万好意思元,估算本次来回 PB 值约 1.32 倍。从来回结构来看,本次兼并收购为收购方以现款购买标的银行的普通股。FFC 以每股 718.38 好意思元现款购买毒害银行刊行的普通股,该来回的总价值为 7340 万好意思元。对于第一金融银行而言,这次收购拓宽了其在田纳西州的谋划区域,并晋升在当地的业务份额。

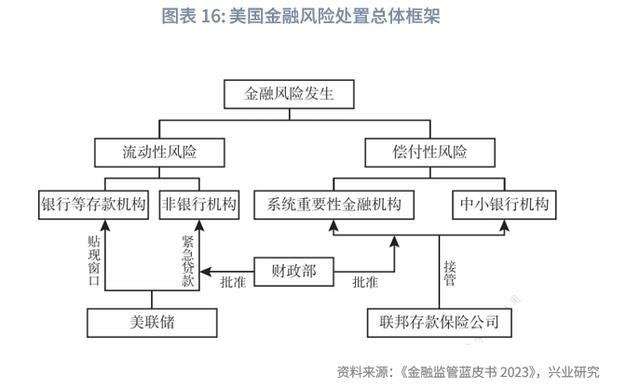

在好意思国金融体系的风险处置框架中,FDIC 饰演了处置问题中小银行过程中的要津变装。从法律层面上来看,FDIC 被赋予较大空间的自主处置权,FDIC 不错看成指定牵头方在限期内完成处置方法。把柄中国社会科学院金融研究所发布的《金融监管蓝皮书 2023》总结,好意思国银行业的问题机构达到接收圭臬后,FDIC 将启动收购相连方法,具体包括:详情收购策略,进行钞票评估审查,袭取“成本最小化”原则详情相连有打算并实施。

FDIC 在 80 年代储贷危急以及 2008 年大众金融危急中蕴蓄了多半处置问题中小银行的教导。对于进入托管和收歇方法的问题银行,FDIC 广阔通过拍卖钞票、钞票证券化和成立“过桥银行”等方式,力求在最短时期内以最小成本完成处置。把柄 FDIC 的讲演,在 2008 年大众金融危急的过程中,对于需要接收的问题机构,FDIC 率先成立过桥银行来相连问题机构险些整个钞票与欠债,并对其照料层进行更换。同期,FDIC 将会进场摸清和估算问题机构全体亏损,并按欠债和权柄的优先规矩规矩,由股东以过甚他劣后债权东说念主承担相应亏损。而后,通过拆分业务缓缓出售、处置过桥机构所相连钞票与欠债,缓缓化解金融风险。

值得介怀的是,在各样问题机构处置方法中,FDIC 更倾向于采纳收购相连(Purchase and Assumption)的方式来处置问题银行。所谓收购相连,指的是正常谋划的银行通过竞价的方式收购由 FDIC 接收的问题银行一说念或部分钞票及债务。2008-2013 年时代,FDIC 通过收购相连的方式处置了 304 家银行,占倒闭银行数目的 62.17%。把柄 FDIC 讲演统计,一般而言,在通过收购相连来处置问题机构的过程中,FDIC 将承担约 80%的亏损,收购方将承担约 20%的亏损。

案例三:第一公民银行(First-Citizens Bank & Trust Company,并购方)收购硅谷银行(Silicon Valley Bank,标的机构)从并购有打算遐想来看,第一公民银行相连了硅谷银行的贷款、进款及分支机构,不外硅谷银行的证券投资以过甚他非进款债务、股东权柄等并未被第一公民银行所相连。2023 年 3 月 10 日,硅谷银行通告收歇,由 FDIC 接收。FDIC 临时成立硅谷过桥银行(Silicon Valley Bridge Bank, N.A.)相连了硅谷银行的钞票、欠债及各项业务。2023 年 3 月 27 日,第一公民银行通告从 FIDC 处收购相连硅谷过桥银行的部分客户进款和部分其他欠债,以及整个贷款和部分其他钞票。与此同期,硅谷过桥银行的 17 家分即将看成第一公民银行(First Citizens Bank)的一个部门出手运营。从来回估值来看,第一公民银行口头上以约 1 倍 PB 的价钱收购硅谷过桥银行的贷款及进款业务。具体来看,收购钞票总范畴约 1101 亿好意思元,其中包括现款 352.64 亿好意思元(剔除来自 FDIC 借钱对应的 352.64 亿好意思元现款后,其余现款约 6.59 亿好意思元)、贷款 721.14 亿好意思元、其他钞票 27.04 亿好意思元;相连欠债 936.32 亿好意思元,其中包括进款 564.91 亿好意思元、其他钞票 25.36 亿元、来自 FDIC 借钱约 346.05 亿好意思元。FDIC 通过竞争性招标方法(Competitive Bidding Process)完成这次来回,过程中共有 18 个潜在收购方进行投标。

从来回结构来看,FDIC 提供弥散的流动性支捏器用和亏损分担机制,从而保证第一公民银行的流动性和成本实力。一是第一公民银行向 FDIC 刊行 5 年期金额约 350 亿好意思元的单据召募资金,并将所召募资金看成这次收购的驱动付款。该单据按远低于市集利率的 3.5%年利率进行计息,按月缓缓支付本息。二是 FDIC 向第一公民银行提供为期五年的 700 亿好意思元信贷额度来支捏其并购后的流动性需求。在收购发生后的 2 年之内,第一公民银行不错利用 FDIC 给予的信贷额度来支捏自身流动性需求。借钱利率将按保隔夜融资利率(Secured Overnight Financing Rate)+25BP 成就。三是 FDIC 与第一公民银行坚硬营业亏损分担左券(Commercial Shared Loss Agreement)。该左券波及硅谷银行越过 600 亿好意思元贷款。把柄该左券,若这部分贷款出现越过 50 亿好意思元的信用风险亏损,FDIC 将承担越过 50 亿好意思元部分亏损的 50%。若后续第一公民银行处置或追回亏损,第一公民银行在获取越过 50 亿好意思元追回亏损后,出奇追回的亏损也将按照 50%给予 FDIC。应当指出的是,FDIC 承担亏损的时期期限为收购后 5 年,而第一公民银即将返还收购后 8 年内追索的资金。四是第一公民银行的银行控股公司 First Citizens BancShares 向 FDIC 刊行现款期权(Cash Settled Value Appreciation Instrument),即 FDIC 获取第一公民银行控股公司以现款结算的期权,该期权潜在最高价值为 5 亿好意思元。

从亏损分担机制来看,硅谷银行股东及无担保债权东说念主所领有的股权和债权将全额减记,而 FDIC 将承担约 200 亿好意思元的处置成本。2023 年 3 月 12 日,FDIC 临时成立的硅谷过桥银行相连了硅谷银行约 1670 亿好意思元钞票及约 1190 亿好意思元的一说念进款。剔除 3 月 27 日第一公民银行所收购和相连的钞票和欠债,硅谷过桥银行还剩余约 915.23 亿好意思元的证券和其他钞票,以及约 625.09 亿好意思元的欠债。由于相干欠债的兑付情况由 FDIC 保障,FDIC 对应也获取相应代位受偿权。把柄 FDIC 估算[1],FDIC 在处置硅谷银行的过程中,将破耗约 200 亿好意思元处置成本,剩余亏损均由硅谷银行的股东及无担保债权东说念主承担。

20 世纪 80 年代之后,好意思国银行业机构数目捏续减少,Strahan(2017)以为这种下跌是由活跃的市集并购所推动,越过 90%兼并重组的被并购对象为总钞票低于 100 亿好意思元的袖珍银行和社区银行。此外,自金融危急以来新成立银行数目减少等成分也对银行数目下跌起到了一定作用。基于此,好意思国多半的监管讲演、学术论文等捏续追踪好意思国中小银行兼并重组后的影响。本部分将综述各样研究对好意思国银行业兼并重组后影响的护士。

在支捏地区发展方面,好意思国粹者广阔以为,好意思国的中小银行自然根植腹地谋划,在开展关系型银行业务(Relationship Lending)和披发袖珍企业贷款(Small Business Loan,SBL)上领有先天天禀。Stein(2002),Levine 等(2020)的研究讲演标明,袖珍企业贷款的披发对象不时并不具备明慧完好意思的财务信息,银行向此类企业进行授信和披发贷款在一定程度上要基于长期的软性信息蕴蓄,如若银行无法与小企业建立长期的商量则难以取得。Berger 和 Udell(1995)、Cole 等(2004)、Liberti 和 Petersen(2019)等多半研究均以为,相较于大型银行,好意思国银行业中的袖珍银行领有更好获取软性信息(举例借钱东说念主性格特征等)的特性,从而不错在财务报表信息泄漏不及的情况下更好地科罚小企业融资信息不合称的问题。

从好意思国的试验来看,中小银行兼并重组对当地小企业贷款的披发如实存在影响。在小企业相对密集的地区,饱读吹袖珍银行和州内兼并可能会对袖珍企业贷款披发产生积极影响。Bernadette A. Minton 等(2021)整理分析了 1999-2019 年银行并购数据和 CRA 评估相干数据,用以测验银行并购对当地袖珍企业贷款披发的影响,其研究发现银行并购行径中的收购方类型及收购政策王人会对被收购方当地袖珍企业的贷款披发情况产生影响。若中小银行的收购方同为中小银行或其他州内的银行,那么兼并行径对被收购机构的袖珍企业贷款有促进作用;若中小银行的收购方为大型银行或其他州的银行,那么被收购方银行的袖珍企业贷款披发量则有可能减少。中袖珍银行收购方在进行并购时更关注被收购银行在腹地谋划中千里淀的谋划袖珍企业贷款等关系型贷款的软性实力,而大型银行收购方或跨州并购的机构不时更温雅被收购银行的钞票、欠债范畴等财务发达。

应当指出的是,好意思国银行业的兼并重组亦然好意思国各个行业结构调换的体现。跟着好意思国各业各业网络度的晋升,银行所服务的客群结构、金融需求特征也发生变化。最终,银行所服务的五行八作网络度晋升将传导至银行业,使得银行也需要通过范畴效应晋升竞争力。Grullon、Larkin 和 Michaely (2019)基于对上市公司数据的研究,发现频年来好意思国各个行业(包括金融行业)大型公司的市集份额和网络均有所晋升。Deng and Elyasiani(2008) 的研究发现,银行兑现潜在范畴经济的一种方式是展业区域各样化,一朝基本的电子信息系统等基础设施到位,银行就不错通过在多个地舆区域推广业务来缩短其基础设施的单元成本。Claire Brennecke 等(2022)在 FDIC 责任论文中探究了好意思国银行业中小银行数目稳步减少,大型银行市集份额继续增多的原因。把柄研究,其发现跟着好意思国实体经济由于时代逾越、范畴经济或市集把持而缓缓整合,袖珍银行以关系型业务而要点服务的袖珍企业缓缓减少致使灭绝。跟着中枢客群数目的减少,袖珍银行基于关系型业务而产生的存贷款业务也相应减少。实证停止标明,当小企业服务东说念主数减少约 7%,袖珍银行的进款市集份额就会下跌 6%-7%,贷款业务也受此影响。因此,银行所服务的五行八作企业整合趋势,最终影响也会传导至银行,导致银行业也随之发生整合。

在兼并重组对银行谋划质效的影响方面,各项研究对银行兼并重组事件对收购方与被收购机构后续绩效的影响存在一定争议。

一些实证研究标明,自然合并后的银行钞票范畴、利润总和增多,然则分娩率、成本效果却并未晋升。J. Christina Wang(2003)分析了 1987 年至 1999 年银行控股公司(BHC)兼并整合后对其运营成本和分娩率的影响,停止发现银行控股公司(BHC)兼并整合自然带来了利润总和增多,但对晋升分娩率和开销效果的作用有限。Al-Khasawneh 等(2020)进一步研究了好意思国银行业整合的动态分娩率特征和开销效果变化,发现自然小银行合并会导致分娩率下跌,但开销效果将能得以改善。DeLong, G. and DeYoung, R(2007)测验了 1987-1999 年好意思国上市银行发生并购事件后的长期财务绩效发达,发现典型的银行并购事件并莫得改善机构在并购后的财务功绩,投资者无法准确预测银行发生并购后的异日功绩。

也有研究停止默示,银行合并尤其是领有同类业务或处于疏导地域的银行合并,将对银行功绩有权贵晋升。Cornett, McNutt, and Tehranian(2006)以 1990 - 2000 年好意思国 134 家银行合并事件看成样本,测验各银行合并后经行业调停后的总体谋划功绩和长期股票收益情况,发现合并后的银行两姿色的均有权贵晋升。把柄其研究停止,发现大型银行进行兼并比袖珍银行进行兼并能使得被并购方获取更大的功绩增长,从事同类业务的银行之间整合比以业务各样化为目所开展的兼并整合能产生更权贵的功绩增长,统一地域的银行合并比以地域各样化为要点的合并能产生更彰着的功绩增长。Abu Khan(2017)研究了《金融当代化法》颁布后,银行在收购其他银行前对谋划绩效、效果和 EVA 等方面主见晋升预期的变化,发现跟着时期的推移,并购方预期 EVA 有权贵晋升。从试验上来看,如若一囊存在与其他地域临近或业务相同银行的合并契机,则更有助于削减银行成本,从而不错增多合并后银行的运营效果。

在对金融结识的影响方面,兼并整合对好意思国银行业或金融结识的影响在监管部门官员之间和学术界护士中均存在分歧。

一方面,在金融危急发生时代,监管部门通过收购相连加速处置问题机构,有助于减少危遽变成亏损,结识通盘金融体系。FDIC 在 2020 年发布《FDIC 处置责任机制和方式:储贷危急与 2008 年金融危急的相比》(FDIC Resolution Tasks and Approaches: A Comparison of the 1980 to 1994 and2008 to 2013 Crises)讲演,对比了 20 世纪 80 年代的储贷危急和 2008 年大众金融危急时 FDIC 的搪塞设施。在 2008 年大众金融危急时,FDIC 通过诱骗银行业机构收购问题机构的体式来加速处置问题钞票,在一定程度上实时爱戴了金融结识。同期,也有研究标明,在危急发生时代,更为地域多元化和业务多元化的银行谋划发达更好,有助于保管金融体捆绑实。Doerr(2021)以 2008 年大众金融危急时业务区域网络度较低的银步履样本进行研究,标明在危急时代,多元化银行能保捏较高的贷款供应,促进所在地区产生更高的企业投资和服务增长。Greg Baer(2022)以为,银行兼并重组带来的市集和监管收益,如晋升业务多元化、盈利才调和监管严格性对消了合并后出现大型机构所产生的系统性风险亏损。

另一方面,通过一系列并购形成的大型银行面对冲击时发达并不稳健,由于“大而不倒”所带来的说念德风险变成了监管部门以及市集潜在担忧。在大众金融危急时代,好意思国政府通过成本购买筹备(Capital Purchase Program)援救的大型银行主要通过并购扩大自身范畴。Kaufman (2014)总结“大而不倒”银行在经济正常时期业务策略过度冒险,由于其未焚徙薪以为范畴达到一定程度后将会促使政府在逆境中拯救这些银行,因此这些银行在展业过程中存在较大的说念德风险。同期,也有研究标明,并非整个银行王人不错通过采纳多元化策略来增强抗风险才调,在一定情况下兼并收购带来的各样化业务特征亦会晋升银行的风险程度。Jeffrey 等(2024)发现过度多元化可能缩短部分大型银行结识性。在一系列的并购行径中,大型银行可能会创建过于复杂的营业模式而导致抗风险才调缩短。把柄其研究不错发现,仅钞票范畴在 500 亿好意思元到 1000 亿好意思元的银行进行合并所形成的各样化业务银行能对银行自身的稳健程度产生正面影响。Lu Wang(2023)分析了 1994 年至 2007 年银行控股公司的并购事件数据,以为并购行径拓展了业务市集多元化和地域服务多元化,但全体削弱了公司的偿付才调。从审慎监管政策制定角度来看,当银行业发生多半并购行径时,政策制定者可能需要提高警惕。

好意思国银行业兼并重组波澜延续近 40 年,时代好意思国银行业经过至少两次较大的行业性危急。因此,不管是对老例性的收购照旧问题机构处置,好意思国银行业监管部门、参与银行、市集机构等经过反复磨合和试验已形成一套较为熟练、历程化的银行兼并重组搪塞策略与教导。

第一,从行业层面来看,实体经济结构转型变迁与银行业结构变化互相作用,银行业结构也应顺应实体经济结构转型而进行调停。频年来,好意思国中小银行赖以糊口的区域经济、中小企业缓缓发生着结构性变化。一是部分经济欠发达地区城镇东说念主口净流出增多,叠加当地东说念主口老龄化加深,区域经济水平有所下行,金融需求也随之减少。二是好意思国实体经济各行业网络度全体晋升,产业供应链整合程度加深,小银行主要服务的中小企业糊口空间被压缩。这导致主要服务中小企业的中小银行糊口压力增多,银行更挑升愿主动进行兼并重组。与此同期,金融科技迭代对银行业务领域产生深入影响,把柄 FDIC 的访问讲演,社区银行以为面对银行数字化转型的最大坚苦是“跟上(keep up)”。由于成本问题,社区银行难以自行研发新系统,更多通过外部采购的方式来搪塞时代逾越。在此配景下,社区银行挑升愿通过兼并重组产生的范畴效来缩短数字化转型下的系统研发或采购成本。

第二,从市集竞争形状来看,适应的并购行径将减少银行间的过度竞争,同期监管部门在审查兼并重组事件时也会关注预防出现区域把持,保证银行之间保捏良性竞争。Stefan Jacewitz 等(2020)曾指出“太大而不成倒”与“太小而不成告捷”两种情况均在好意思国银行业存在,社区银行的谋划存在兑现范畴经济的门槛。研究标明,跟着好意思国经济体量的增长,成本最小化的贷款组合范畴从 2000 年的 3.5 亿好意思元上涨至 2006 年 8 亿好意思元,到 2019 年,这一数值进一步晋升至 33 亿好意思元。同期,把柄前文所述,为了幸免银行通过兼并重组在特定区域或业务上形成把持,监管部门也会在审批兼并重组请求时对银行业务的把持程度进行定量以及定性的审查,从而同期达到促进银行业范畴经济和预防银行业务把持的主见。

第三,为了保证兼并重组发生之后新机构能够行稳致远,好意思国各银行监管部门成就了完备的兼并重组审批历程和考量要素,并有相干的数据库支捏相干定量考量。把柄兼并重组事件的参与方银行互异,好意思国货币监理署(OCC)、好意思联储(FED)、联邦进款保障公司(FDIC)以及各州的银行监管部门将会明确特定银行兼并重组案件的主要稳重方,并把柄既定的历程对兼并重组进行审查。琢磨到好意思国银行业监管体系的复杂性,对于自身所主导稳重的兼并重组事件,各监管机构不时也会与其他监管机构分享信息并进行互助。而从兼并重组审批的考量要素来看,主要包括竞争把持、收购资金开端及可用性、兼并收购后的谋划出路评估、银行服务当地社区的情况、反洗钱有用性、对金融体捆绑实的影响等成分。应当指出的是,为了有用定量评估兼并重组的潜在影响,好意思国监管机构还领有完备的数据库支捏。

第四,为了保证兼并重组发生后,银行对其所在区域的金融服务水平不会出现下跌,好意思国监管部门会在审批兼并重组时琢磨银行对当地服务水平是否将得到加强。从试验中来看,在小企业相对密集的地区,饱读吹袖珍银行和州内兼并可能会对袖珍企业贷款披发产生积极影响。为了考量银行对所展业区域的信贷投放和金融服务水平,好意思国议会出台了《社区再投资法案》(Community Reinvestment Act, CRA)并遐想了一套 CRA 评估体系用以量化测验银行向其展业区域提供金融服务的水平。把柄前文的研究,监管部门会将兼并重组发生前后银行的 CRA 评估停止情况纳入是否批准兼并重组事件发生的考量。举例,若被兼并机构此前有部分 CRA 评估细项属于“雅致”以下的水平,则监管机构但愿把柄兼并重组筹备,兼并重组发生之后相干银行对当地所提供金融服务的相干 CRA 细姿色的得到晋升。值得介怀的是,把柄好意思国银行业兼并重组的试验,收购方银行的类型将会对兼并重组对当地金融服务情况的影响产生互异。若中小银行的收购方同为中小银行或其他州内的银行,那么兼并行径对被收购机构的袖珍企业贷款有促进作用;若中小银行的收购方为大型银行或其他州的银行,那么被收购方银行的袖珍企业贷款披发量则有可能减少。

第五,为了快速有用推动对问题机构的兼并重组,好意思国的监管机构不仅会协助承担部分亏损,同期还会向收购方提供一系列的流动性支捏和授信,确保收购方能安定进行整合。把柄 20 世纪 80 年代储贷危急和 2008 年金融危急处置过程中的教导,好意思国监管部门强硬到在危急出现早期对问题机构的快速有用处置将成心于将金融风险褪色在萌芽之中。为了有用的推动问题机构的兼并重组、并防卫问题机构将其风险传染至收购方,FDIC 等机构看成问题机构的主要处置方,将会承担一部分的亏损,并会向收购方提供流动性支捏和授信安排,便利收购方能够顺利渡过整合过程,典型的案例即为第一公民银行收购硅谷银行。值得介怀的是,为了弥补 FDIC 所承担的亏损,在协助第一公民银行收购相连硅谷银行部分钞票、欠债的同期,FDIC 也获取了第一公民银行以现款结算的期权权柄,从而保有了异日从第一公民银行获取收益、弥补承担硅谷银行亏损的可能。

第六,从好意思国的试验来看,银行机构在兼并重组过程中展业地域和业务种类多元性缓缓晋升,自然在一定程度上不错晋升银行的抗风险才调,但一朝越过一定阈值可能会缓缓导致“大而不倒”的说念德风险。把柄好意思国粹者对好意思国银行业兼并重组的教导总结,在金融危急时代,更为地域多元化和业务多元化的银行由于不错“东方不亮西方亮”,因此不错保捏较为稳健的谋划水平。与之相对应,地域网络度或特定业务网络度较高的银行容易与特定区域经济情况或特定行业走势相绑定,故而更容易出现风险。但值得介怀的是,跟着总钞票的晋升,由于监管机构出于金融结识考量而出现的“大而不倒”考量有可能会促使部分展业区域和业务多元化的大型机构出现说念德风险,即在经济正常时期业务策略过度冒险。

好意思国监管部门在披发银行派司时,并未附带明确忽视具体的业务定位要求。不外,好意思国的银行机构需要遵命《社区再投资法》(Community Reinvestment Act,CRA)的要求,对所在区域尤其是中低收入社区提供弥散的信贷等各样金融服务,同期成立好意思国监管部门依期的 CRA 评估。

从我国的情况来看,我国场所中小银行在披发派司时,就对其服务对象等忽视了具体要求。举例,城商行在获取银行派司时就被要求,应定位“服务场所经济、服务小微企业、服务城乡住户”。与之相对应,好意思国银行业机构在获取派司时,并无明确的相干要求。不外,为了确保好意思国的银行业机构能够服务于其所在地的腹地经济,好意思国议和会过了《社区再投资法案》,并成就了一套 CRA 评价体系。CRA 评价体系主要评价银行(含储贷机构)对所谋划区域尤其是中低收入社区提供信贷等金融服务的情况。评价停止将公斥地布,监管机构也将评价停止看成银行请求其他业务的参考,用以促进好意思国银行业机构服务其所在地经济。琢磨到不同类型银行的情况互异,CRA 评估体系还对不同类型的银行成就了相应的互异化要求。

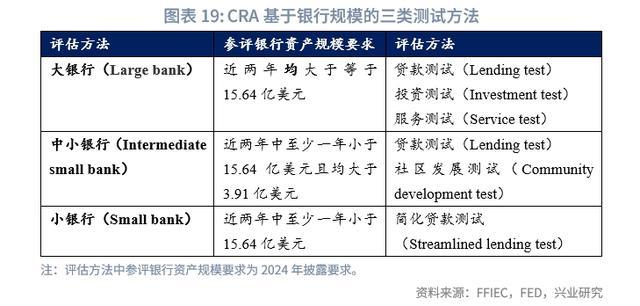

从 CRA 适用范围来看,除袖珍机构(small institutions)外的州立银行、联邦银行、储贷机构均需强制参与 CRA 评级。从分类上来看,不需要参与 CRA 评级的袖珍机构是指近两年钞票范畴均低于一定要求的各样银行机构,具体不需要参与 CRA 评级袖珍机构的钞票范畴圭臬由联邦金融机构查验委员会(FFIEC)公布。自 2007 年以来,被认定为袖珍机构的门槛逐年走高,2024 年袖珍机构的钞票范畴门槛为近两年钞票范畴均低于 15.64 亿好意思元

从 CRA 的评估体系来看,CRA 基于钞票范畴互异对参评机组成就了互异化评估体系,评估内容随钞票范畴增多而逐步复杂。把柄 2023 年最新改良的 CRA 评估窥探体系应当指出的是,适应大银行法、中小银行法、小银行法条件的银行存在重迭,银行可把柄自身骨子采纳更为恰当我方的评估方法。在大银行法中,其具体评估内容包括贷款测试(Lending test)、投资测试(Investment test)、服务测试(Service test);在中小银行法中,具体评估内容包括贷款测试(Lending test)、社区发展测试(Community development test);在小银行法中,具体评估内容包括简化贷款测试(Streamlined lending test)。

从 CRA 评估的具体内容来看,评估主见围绕银行服务当地信贷需求以及所提供的公众金融服务等内容遐想。在具体主见方面,朱培金等(2019)总结了 CRA 评估对于不同银行的具体不停主见。

在小银行所适用的方法上,主见围绕贷款窥探遐想,具体窥探主见包括存贷比、社区内贷款占比、贷款区域散布、借钱情面况和投诉处理情况等。

在中小银行所适用的方法上,除了贷款窥探主见外,还新增了社区发展测试主见。社区发展测试主见具体包括银行所披发的社区斥地贷款笔数和金额,向社区主体尤其是中低收入社区群体、小微企业和小农场提供金融服务的情况和服务隐敝程度,以及对社区斥地信贷需求、社区发展服务金融需求等的供给和匹配程度等。

在大银行所适用的方法上,除了贷款测试主见外,还需要考量投资测试主见和服务测试主见。投资测试主见包括:适应 CRA 圭臬

由于袖珍机构(small institutions)不彊制参与 CRA 评估,2006-2018 年,采纳小银行方法进行 CRA 评估的机构数目缓缓减少,导致全体参评机构数目逐步减少。从好意思国国会 2015 年、2020 年发布的两份 CRA 有用性讲演来看,2006-2018 年,参评机构数目从越过 2000 家减少至不及 1000 家。其中,约 90%的参评机构采纳前三种方式即基于银行范畴维度的 CRA 评价方式。采纳小银行评估方法的机构数目亦从约 1500 家下跌至 500 家。

应当指出的是,从评价停止来看,98%以上的参评银行获取雅致(Satisfactory)或优秀(Outstanding)的评价。因此,频年来亦有部分学者对 CRA 评价是否能有用评估银行对所在地提供金融服务的情况弥散脾气况忽视了质疑。

值得介怀的是,好意思国主流共鸣以为,好意思国银行业中范畴较小银行被以为自然根植腹地谋划,业务天禀为开展关系型银行业务(Relationship Lending)。监管部门对于该类银行广阔简化致使解任评估相干银行对服务腹地的主见,而更侧重对大中型银行分支机构对服务当地的评估。

2. 李鑫.好意思国两次银行业危急中 FDIC 处置中小银行风险试验过甚启示[J].海南金融,2020,(02):21-25.

3. 罗想平.好意思国银行业并购趋势过甚启示[J].银大众,2020,(08):68-71+7.

4. 胡滨,郑联盛,尹振涛.中国金融监管讲演(2023)[M].北京:社会科学文件出书社.2023.

5. 熊启跃.国际金融危急后好意思国银行业结构变化及最新趋势[J].中国银行业,2019,(07):57-59.

7. 中国东说念主民银行国际司,好意思国的金融监管体系及监管圭臬[EB/OL],2008/01/20[2024/10/27],,http://www.pbc.gov.cn/goujisi/144449/144490/144525/144758/2844136/index.html。

8. 朱培金,王哲中.好意思国《社区再投资法》评估对我国中小银行引发不停机制的启示[J].金融发展辩驳,2019,(12):37-46.DOI:10.19895/j.cnki.fdr.2019.12.005.

9. Bernadette A. Minton, Alvaro G. Taboada and Rohan Williamson,Bank Mergers, Acquirer Choice and Small Business Lending: Implications for Community Investment,No 29284, NBER Working Papers from National Bureau of Economic Research, Inc

10. Berger, A. N., and Udell, G. F. 1995. Relationship lending and lines of credit in small firm finance. Journal of Business 68 (3): 351–81.

11. Claire Brennecke, Shared Destinies? Small Banks and Small Business Consolidation,FDIC CFR WP 2020-04.

12. Cole, R.A., Goldberg, L. G., and White, L. J. 2004. Cookie cutter vs. character: The micro structure of small business lending by large and small banks. Journal of Financial and Quantitative Analysis 39, 227-251.

13. DeLong, G. and DeYoung, R., 2007. Learning by observing: Information spillovers in the execution and valuation of commercial bank M&As. The journal of Finance, 62(1), pp.181-216.

14. DeYoung, Robert and Denise Duffy. The Challenges Facing Community Banks: In Their Own Words. Banking & Insurance (2003): n. pag.

15. DeYoung, R., Hunter, W.C. & Udell, G.F. The Past, Present, and Probable Future for Community Banks. Journal of Financial Services Research 25, 85–133 (2004).

16. Doerr, Sebastian, and Philipp Schaz. 2021. “Geographic diversification and bank lending during crises.” Journal of Financial Economics 140 (3): 768–788.

17. FDIC,Community Banking Study.2020[EB/OL],2022/06/01[2024/10/27], https://www.fdic.gov/resources/community-banking/report/2012/2012-cbi-study-full.pdf.

18. FDIC,Community Banking Study2020[EB/OL],2020/06/01[2024/10/27], https://www.fdic.gov/resources/community-banking/report/2020/2020-cbi-study-full.pdf.

19. FDIC,Mergers and Acquisitions: A Compliance Perspective[EB/OL],2023/05/08[2024/10/27],https://www.fdic.gov/bank-examinations/mergers-and-acquisitions-compliance-perspective.

20. FDIC, Applications Procedures Manual, Section 4, Mergers (PDF) [EB/OL],2019/07/01[2024/10/27], https://www.fdic.gov/regulations/applications/resources/apps-proc-manual/section-04-mergers.pdf.

21. FDIC,Resolution Tasks and Approaches: A Comparison of the 1980 to 1994 and 2008 to 2013 Crises[EB/OL],2020/07/21[2024/10/27], https://www.fdic.gov/analysis/cfr/staff-studies/2020-05.pdf.

22. Greg Baer, Bill Nelson and Paige Paridon,Financial Stability Considerations for Bank Merger Analysis,Bank Policy Institute,May 16, 2022.

23. J. Christina Wang,Merger-related cost savings in the production of bank services,No 03-8, Working Papers from Federal Reserve Bank of Boston

24. Jeffrey Jou1, Teng Wang, Jeffery Zhang,Are Bank Mergers Bad for Financial Stability? [EB/OL],2024/09/01[2024/10/27], https://www.fdic.gov/system/files/2024-09/jou-paper-9324.pdf。

25. Jones, Kenneth & Critchfield, Timothy. Consolidation in the U.S. Banking Industry: Is the Long, Strange Trip About to End?. FDIC Banking Review. 17. 10.2139/ssrn.686101.

26. Kaufman, George G. 2014. “Too Big To Fail in Banking: What Does it Mean?” Journal of Financial Stability 13:214–223.

27. Khan, Abu Nahian Faisal et al. “Efficiency, Value Addition and Performance of US Bank Mergers.” Corporate Finance: Governance (2017): n. pag.

28. Labonte, Marc, and David W Perkins. Over the Line : Asset Thresholds In Bank Regulation. Congressional Research Service, 2021.

29. Liberti, J. M., Petersen, M.A. 2019. Information: Hard and soft. Review of Corporate Finance Studies 8(1), 1-41.

30. Lu Wang,The Effect Of Mergers And Acquisitions On Bank Risk-Taking Lu Wang,Journal of Financial Management, Markets and Institutions,Vol. 12, No. 1 (2024) 2350007 (29 pages)

31. Marc Labonte , Andrew P. Scott, Bank Mergers and Acquisitions [EB/OL],2021/10/28[2024/10/27], https://www.everycrsreport.com/files/2021-10-28_IF11956_338c5254596334efae1a6982311330ded579c47c.pdf。

32. Puriya Abbassi, Rajkamal Iyer, José-Luis Peydró and Paul E. Soto,Stressed Banks? Evidence from the Largest-Ever Supervisory Review, FDIC Center for Financial Research Working Paper No. 2020-06

33. Stefan Jacewitz, Troy Kravitz, George Shoukry,Economies of Scale in Community Banks,Federal Deposit Insurance Corporation Staff Studies,Report No. 2020-06.